■プロフィール 株歴16年、出版社勤務の兼業投資家。資産は2015年に一時、一億円越えとなるも現在は漸減中。投資に必要なのは1に「需給」、2に「ファンダ」だと考えており、できるだけ負けない投資を心がけている。

■プロフィール 株歴16年、出版社勤務の兼業投資家。資産は2015年に一時、一億円越えとなるも現在は漸減中。投資に必要なのは1に「需給」、2に「ファンダ」だと考えており、できるだけ負けない投資を心がけている。

≪先週の相場展望の振り返りと今週の見通し≫ 11月9日、米国第45代大統領にドナルド・トランプ氏が選出された。筆者は、メディアの偏った報道に引っかかり?ヒラリー・クリントン氏優位だと考えていたが、選挙はただのイベントで、「祭りが終了しだい企業業績相場に移行する」とも考えていた。結果はトランプ大統領になったことで、逆にさらなる業績相場が見込まれる流れとなっている。

11月9日、米国第45代大統領にドナルド・トランプ氏が選出された。筆者は、メディアの偏った報道に引っかかり?ヒラリー・クリントン氏優位だと考えていたが、選挙はただのイベントで、「祭りが終了しだい企業業績相場に移行する」とも考えていた。結果はトランプ大統領になったことで、逆にさらなる業績相場が見込まれる流れとなっている。

とはいえ、大統領選挙開票当日であった9日の日本市場は、久しぶりにボラティリティがでてスリル満点の動きであった。…がしかし、すでに週末までの相場で、

(1)インフラ投資など財政出動を実施して内需中心に成長率を高める

(2)金融・エネルギー分野で規制緩和を進める

に関連する銘柄はかなり値上がりしてしまった。

さて、それではここから日本の相場はどうなるのか?と問われれば、即答で「上値を目指すだろう!」と答えたい。なぜなら日米ともに企業業績の改善をまだ折り込んでいないからだ。

まず米国の状況から確認していきたい。S&P500指数採用銘柄のEPSコンセンサスは2016年度、前年比-0.2%から+0.9%となりそう。ただ、2017年度は+13.5%と大幅増益に転じ、2018年度も+10.3%と予想されている。予想PERで考えると、現在の18倍台から2017年度は16倍台に低下する見込みだ。2018年度も大幅増益予想なので、企業業績の悪化がなければ、米国株を下支えしていくだろう。

かたや日本はといえば、直近にでたブルームバーグの資料を参考に、TOPIXは2016年度7.7%の増益、2017年度も7.8%~8.4%の増益が見込まれている。2016年度のPERは約13.9倍であるが、17年度約12.5~12.9倍と割安感が際立つ。また日本市場の平均PERは14倍~16倍であるのが通常である。

また、9月期の決算で明らかに下方修正のほうが多いと思われる日経平均225企業のEPSは、11月11日現在1184円。円高傾向から今期のEPSはかなり危ぶまれていたのが嘘のように非常に底堅く推移している。また現在の為替が106円台の後半に位置することを考えると、2016年度のEPSは1200円以上が確実だといえるだろう。

仮に控えめに、EPS1200円だった場合の日経平均のレンジは、前述の14倍~16倍の法則をあてこむと16,800円~19,200円となる。もう市場の関心は2017年度に向かっていることを勘案すると、日経平均は2万円台となる。

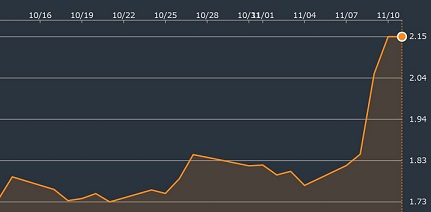

1つ不安要素を挙げると、米国の長期金利(10年債利回り)が2.13%と急上昇してきた(上写真図)ことだ。トランプ大統領は、財源を明示しないまま大幅な個人・企業減税を行う予定で、またインフラ投資を10年間で1兆ドル(106兆円)もおこなうと公約しているから、財政赤字を恐れるように長期金利が急上昇しているものと思われる。