プロフィール 投資歴24年、兼業投資家。投資で勝つために必要なのは、1に「メンタル」、2に「需給」を読む力、3に「ファンダメンタルズ分析」だと考えている。安定した資産形成を促すことを心がけている。

プロフィール 投資歴24年、兼業投資家。投資で勝つために必要なのは、1に「メンタル」、2に「需給」を読む力、3に「ファンダメンタルズ分析」だと考えている。安定した資産形成を促すことを心がけている。

≪先週の相場振り返りと今週の見通し≫

先週の日経平均株価の終値は30,992円と、前稿比-267円(※前項▲1057→ +1321→ ▲863→ ▲545→ ▲1131→ +926→ ▲104→ +1087→ +173→ ▲1023→ +280→ ▲566→ +455→ ▲84→ +3→ ▲801→ +408→ ▲925→ +1441→+741→ +608→+108→ +1420→ +231→ +301→ +292→ +71→ +975→ ▲523→ +656→ +51→ ▲810→)安となった。

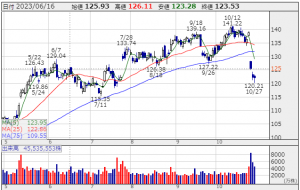

先週金曜日の夜の米国時間では、イスラエルがガザへの地上作戦を本格化させる不安から買い手が消え、日経平均CFDも30,625円で引けている。※直近安値は30,488円(※30,269円がCFD最安値)※CFD高値は2023年6月16日の34,003円。

先週金曜日の夜の米国時間では、イスラエルがガザへの地上作戦を本格化させる不安から買い手が消え、日経平均CFDも30,625円で引けている。※直近安値は30,488円(※30,269円がCFD最安値)※CFD高値は2023年6月16日の34,003円。

TOPIX(東証1部全体)の週末金曜日の終値は、2,255Pと先週比-1P安。

NYダウは、週間で-709ドル安となる32,418ドル(※前稿比▲543→ +262→ ▲100→ ▲456→ ▲654→ +41→ ▲261→ +501→ ▲154→ ▲780→ +216→ ▲394→ +231→ +719→+774→ ▲673→+681→ ▲572→+422→+114→+336→▲334→+127→▲212→▲77→+401→+211→+1036→+376→▲48→▲1481)。高値は8月2日35,679ドル。

ナスダック指数は、週間で-340P安となる12,643P(※前稿▲424→ ▲24→ +212→ +7→ ▲496→ ▲54→ ▲270→ +441→ +300→ ▲354→ ▲264→ ▲408→ +284→ ▲80→ +452→ ▲126→ +294→ ▲195→ +429→ +18→ +265→ +318→ +373→ +50→ +112→ ▲51→ +35→▲133→+397→+193→+492)。直近最安値は2022年10月13日の10,089P。昨年11月22日の高値(16,212ポイント)比の最大下落率は、-37.8%のドローダウン。

現在のところ、米国S&P500株価指数構成銘柄のうち49%が決算発表を終え、2023年度のEPS予想は、9月末時点の前年同期比+8.1% → +5.3%に下がっている(ファクトセット調べ)。足元の6~8月については、上方修正ばかりが目立ついつもの決算だが、先行きの見通しを暗めに出してきている企業が多いようだ。また2024年度EPS予想も、事前予想から比べると少しのマイナスになっている。 ちなみに、これはGAFAMに関しても同じだ。決算自体はどこも良かった。しかしその中で、アルファベットグーグル(※メタも弱いが)に関しては、クラウドの先々のガイダンスが弱かったということで株価が大幅に下がっている。

ちなみに、これはGAFAMに関しても同じだ。決算自体はどこも良かった。しかしその中で、アルファベットグーグル(※メタも弱いが)に関しては、クラウドの先々のガイダンスが弱かったということで株価が大幅に下がっている。

これは筆者からみて、正直ただ事では事態だと感じている。それは世界のTOP5に入る会社の株価がこんなに下がるだなんてという純粋な驚きと、今後の決算への不安だ。

そして、ものすごく期待していた半導体銘柄の底入れについても、2023年内は厳しそうな雲行きとなってきた。PCやスマホ用などはもちろん、需給改善が予想されていた車載用などのアナログ半導体も、まだ在庫調整の過程にあることが決算を通じて明るみとなっている。

筆者は、火曜のセリクラのような相場では、保有NO.2だった「アドバンテスト」(6857)についてまだ耐える決意を持っていたものの、水曜日の夜、SOX半導体指数が-4.3%で引けたことを確認した木曜日の朝イチに、ようやく売却を決断した。結果として、ほんの少しのマイナスで捌けてほっとしたのが正直な感想だが、10月中旬までは大きな含み益となっていたことを思い出し慙愧の念に堪えない。

一度でも急落があった際は、リカクして様子見をするというトレードの初心を忘れないようにしたい。ちなみに現在も同社株は急落しているので、買値ライン(4060円)を明確に超えないうちは購入することはないだろう。

さて、今週のストラテジーへと移りたい。

今週は、日銀会合、米国11月FOMC、そして雇用統計と、月間で一番重要なウィークであるが、一番重要な指標は上記ではなく11月1日(水)に発表される「米国9月雇用動態調査JORTS」(23:00)だろう。こう考えるのは、直近の経済指標をみるに、失業率の上昇の初動のような数字となっている、と感じるからだ。

ここで求人者数が落ちていれば、もちろんリセッション(景気後退)の号砲が鳴り響くため、さらなる相場下落とならないかしっかりウォッチしたい。

ちなみに現在の相場は、前稿で筆者が注意喚起した、ナスダック100指数の直近安値である14,433Pと、SOX指数の200日線である3,297P、これを両方とも割れてしまっている。よって筆者は、同ラインを明確に上抜けるまでは新規購入は控える方針である。

ただ、逆に意外に思えるのだが、こんな弱すぎる相場付きの中で、しっかりとした買い需要の存在も2つばかり確認できている。

1つ目は、プレミアム市場の売買代金だ。先週の10月4週目の日経平均は、週を通じて-267円安となったが、その内訳をみると、火曜日に31,000円割れから急速にリバウンドして+63円で終えた際の出来高は3兆7241億円の大商い。そして木曜日に日経平均株価指数が、ダラダラ下げ止まらなくなり-668円となって引けた際は3兆2881億円の出来高とさほど膨らんでいなかった。逆に金曜日に自律反発に近い形で+390円のリバウンドした際の出来高は3兆5384億円である。

分かりやすく解説すると、売りたい人はすでに売っておりパニック的な売買になっていないということである。

次は海外投資家の動向だ。10月3週目は、-1751億円(先物-1115億円、現物-636億円)の売り越しだったのだが、この間、日経平均は-1057円安の暴落だった。しかし上記の数字を見ると、海外勢が誘発した売り崩しではないことがわかる。売っていた主体をみるとほぼ信託銀行。信託銀行は、国内や海外の年金の運用主体のイメージなので、一過性の売りだったのかもしれない。

ただ、そうだとしても強い相場付きだったら、こんな日経平均が-1057円も売り崩されることにはならないので、地合いが悪いことは間違いなさそう。よってここで安値覚えをして、買っていって報われるとはとても思えない。 また個人投資家は、10月20日時点で、3兆9836億円と前回報告比で+1072億円の大幅に信用買いを増加させ、現時点で過去最高を更新したところだ。これははっきり、明確に不安材料である。というのも本稿では何度も述べているが、これまで個人投資家が相場に強気であるとロクなことが起こらなかったからだ。ちなみに、これまでの直近ピークは2021年11月26日の3兆7401億円であるが、その際はこうなっている。

また個人投資家は、10月20日時点で、3兆9836億円と前回報告比で+1072億円の大幅に信用買いを増加させ、現時点で過去最高を更新したところだ。これははっきり、明確に不安材料である。というのも本稿では何度も述べているが、これまで個人投資家が相場に強気であるとロクなことが起こらなかったからだ。ちなみに、これまでの直近ピークは2021年11月26日の3兆7401億円であるが、その際はこうなっている。

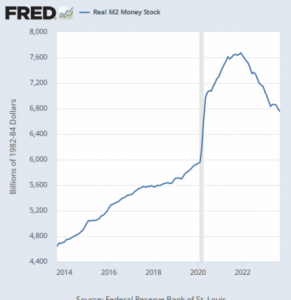

28,030円→ 24,682円で、約-12%のパフォーマンスである。 そして、最新9月のFRBのマネーサプライの状況がブルームバーグ報道で出てきたので皆さんに共有したい。9月時点で6兆8000億ドルとなっていた。コロナ前は6兆ドルだったので、あと8000億ドル削減するイメージだろうか。ここまで毎月500億ドルくらい減少させているので、コロナ前の水準へは、あと1年4カ月かかる計算だ。

そして、最新9月のFRBのマネーサプライの状況がブルームバーグ報道で出てきたので皆さんに共有したい。9月時点で6兆8000億ドルとなっていた。コロナ前は6兆ドルだったので、あと8000億ドル削減するイメージだろうか。ここまで毎月500億ドルくらい減少させているので、コロナ前の水準へは、あと1年4カ月かかる計算だ。

このブルームバーグの記事を読んで、筆者の脳裏には2018年の10月~12月末までの、理不尽かつ、極めて暴力的な下げ相場の記憶がフラッシュバックした。 2018年10月当時の日経平均株価は22,698円。ここから12月末にかけて18,949円の-16.5%もの原因不明の下げに見舞われたのだ。当時筆者は、この下げの理由がなんであるのかわからず、買いましては青くなるどころか、死亡寸前まで追い込まれていた。

2018年10月当時の日経平均株価は22,698円。ここから12月末にかけて18,949円の-16.5%もの原因不明の下げに見舞われたのだ。当時筆者は、この下げの理由がなんであるのかわからず、買いましては青くなるどころか、死亡寸前まで追い込まれていた。

後になってFRBが初めて行ったQT(金融引き締め)が、この相場下落を呼び起こしたことが敷衍したが、日経平均はこの値下がりを取り戻すのに1年かかったわけだ。

今回も、QTの引き締め率的に考えるともう後半戦に入ってきて、そろそろ危険水域に入ってきたと考えることができるので、これにもたいへん気を付けたい。

今後のシナリオとしては、株価が大幅安になった後、まず利下げの前に、QT終了の選択の話題がでる可能性が予想される。これは現在、QTを行っているために米国の長期国債の最大の買い手が不在となって、金利が下げ止まらないからだ。これにより国債は値下がりし、株式もハイテクグロース株を中心に下がる。ただ、株式市場は、いまだGDPの7割を占める個人消費が堅調であることからしてなかなか大きな調整に至らない。