プロフィール 投資歴24年、兼業投資家。投資で勝つために必要なのは、1に「メンタル」、2に「需給」を読む力、3に「ファンダメンタルズ分析」だと考えている。安定した資産形成を促すことを心がけている。

プロフィール 投資歴24年、兼業投資家。投資で勝つために必要なのは、1に「メンタル」、2に「需給」を読む力、3に「ファンダメンタルズ分析」だと考えている。安定した資産形成を促すことを心がけている。

≪先週の相場振り返りと今週の見通し≫ 日経平均株価の終値は30,808円と、前稿比+1420円(※前項比+231→ +301→ +292→ +71→ +975→ ▲523→ +656→ +51→ ▲810→ +217→ +474→ ▲60→ ▲158→ +162→ +126→ +830→ +433→ +146→ ▲261→ ▲1292)の特大上昇となった。※1月4日の年初来安値は25,662円。

日経平均株価の終値は30,808円と、前稿比+1420円(※前項比+231→ +301→ +292→ +71→ +975→ ▲523→ +656→ +51→ ▲810→ +217→ +474→ ▲60→ ▲158→ +162→ +126→ +830→ +433→ +146→ ▲261→ ▲1292)の特大上昇となった。※1月4日の年初来安値は25,662円。

週末金曜日は、パウエル氏&バーナンキ氏の新旧FRB議長対談と、債務上限問題で膠着があったようだが、大きな波乱にはならないで日経平均CFDは30,829円と横ばいで引けている。

TOPIX(東証1部全体)の週末金曜日の終値は、2,162Pと先週比+66P高。

米国のNYダウは、週間で+127ドル高となる33,427ドル(※前稿比▲212→ ▲77→+401→ +211→ +1036→+376→▲48→▲1481)と、小幅上昇。

ナスダック指数は、週間で+373P高となる12,658P(※前稿+50→ +112→ ▲51→ +35→▲133→ +397→ +193→ +492)と上昇。直近最安値は2022年10月13日の10,089P。昨年11月22日の高値(16,212ポイント)比の最大下落率は、-37.8%のドローダウン。

筆者は、週の前半まで日経平均株価の30,000円乗せはナンセンスだと思っていたし、その後にコロナ後最高値である、2021年の日経平均30,796円を越える展開がくるなんて想定すらしていなかった。

筆者は、週の前半まで日経平均株価の30,000円乗せはナンセンスだと思っていたし、その後にコロナ後最高値である、2021年の日経平均30,796円を越える展開がくるなんて想定すらしていなかった。

先週筆者は、水曜日の時点までは、週明け月曜日に購入した、「日経平均先物6月限」の売り玉が踏まれていてもまだ笑っていられた。保有する「野村マイクロサイエンス」(6254)は爆騰していたし、これ以外の保有する半導体、EV関連銘柄もまぁ、ジリ高だったからだ。

ただ水曜日のザラバ中に、日経平均株価が30,000に迫ってくる過程で、追加で売り玉をナンピンし始めたあたりから意識がグニャグニャし始め、木曜日に、日経平均株価がコロナ後の最高値を取ってきた際には、脳が酸欠となって思考力が停止してしまったように思う。

筆者は木曜日の後場、ここまでTOPIX30と一部の好決算株だけしか上がっていない現状をみて「これはどう考えても指数だけ上がり過ぎ」だと考え、短期的な反落が起こる可能性を予見し、虎の子であった「野村マイクロサイエンス」「フジクラ」「メイコー」をリカクした。

しかし、木曜日のPM15:30。5月2週目の投資部門別売買状況が開示され、またしても海外勢が+8052億の買い越しをしたことが判明すると、そこからさらに日経CFDは上昇を開始し、まっすぐ上にいってしまった。

そう、筆者はいまの時点で日経平均6月限の29,520円の売り玉を保有しており、また29,920円の9月限のナンピン玉も抱えてしまっていることから、先週はここしばらくなかったような〝大敗〟となってしまった。現実には、まだ決済していないことから確定損失ではないが、さすがにここまで上昇した相場がそのまま一気に下がったことは記憶にない。

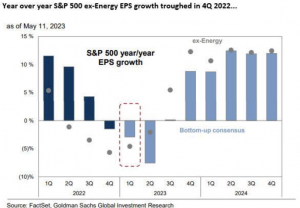

いま週末を迎え、相場状況を振り返ってみているのだが、現時点においてもこの株高に関しては釈然としない思いがあるものの、わかったことは大きく3つある。 (1)米国の4-6月企業決算が思ったほど悪くなかったことから、もともとこのQ(クォーター)が最悪期で、7-9月は少しのプラスとなり、それ以降は、高原状態だと考えられていたため、ここで先回り買いが大量に入った。

(1)米国の4-6月企業決算が思ったほど悪くなかったことから、もともとこのQ(クォーター)が最悪期で、7-9月は少しのプラスとなり、それ以降は、高原状態だと考えられていたため、ここで先回り買いが大量に入った。

(2)シリコンバレーバンク銀行の破綻に端を発した、マネーサプライの一時的な再供給があったため。4、5ヶ月分は時間が巻き戻ったともいわれる。

(3)来るぞ来るぞと言われて、なかなか来ないリセッションが結局こないことを見越しての買いの可能性がある。

さて、今週のストラテジーへと移りたい。

先週末に、米国財務省長官であるイエレン氏が、銀行についてさらなる吸収合併が必要となる可能性について語っている。前稿では、スタンフォード大学の教授が、数千の米国銀行が現在債務超過だと警告した話を記したが、筆者は素直にこの問題に警鐘を鳴らしたい。

というのも、シリコンバレーバンクが経営破綻することになった原因である「満期保有債券」の含み損であるが、FDIC(米国連邦保険公社)によると、米国の銀行全体で2022年末に6200億ドルの含み損まで増えていて、そのうち満期保有債券は3410億ドルもあるという。

この結果、米国銀行全体の自己資本比率は12.6%足らずになっているらしく、これはリーマンショック直前の2008年9月末の12.5%と同水準だというのだ。現在は2022年末からもう5ヵ月が経過しているため、きっかけしだいで次の金融危機が起こりそうだ。