プロフィール 投資歴22年、兼業投資家。投資で勝つために必要なのは、1に「メンタル」、2に「需給」を読む力、3に「ファンダメンタルズ分析」だと考えている。安定した資産形成を促すことを心がけている。

プロフィール 投資歴22年、兼業投資家。投資で勝つために必要なのは、1に「メンタル」、2に「需給」を読む力、3に「ファンダメンタルズ分析」だと考えている。安定した資産形成を促すことを心がけている。

≪先週の相場振り返りと今週の見通し≫

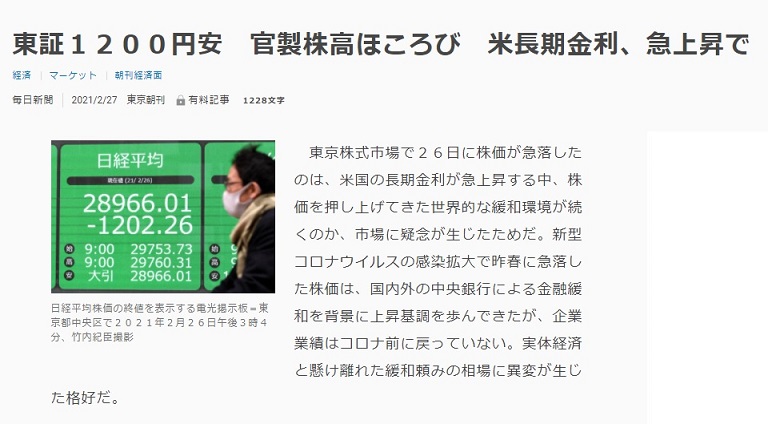

先週の日経平均株価の終値は28,966円と、前稿比-1051円(※+497⇒ +741→ +1,116→ ▲968→ +112円→ +380→ +695→ +681→ +106)の大幅下落で引けた。しかし週末金曜日の売られ方はハンパ(▲1202円)なく、その夜のNY市場は小幅リバウンド程度だったものの、日経平均CFDは29,249円と、+300円ほど戻ってきている。

またNYダウは、週間で-408ドル安となる、31,093ドル(※前稿比+44⇒ +335→ +1140→ ▲1014→ +182→ ▲284→ +492→ +427→ +133)と反落。NYダウも下落したが、ナスダックはかなり崩壊状況だった。 前稿で筆者は、「米国長期金利(10年債など)の想定外の上昇で、高PERまで買われていたナスダック指数がダメージを受けたことが要因」との市場解説を一笑にふし、ただのリカクラッシュが重なっただけの一時的な現象だと判断している。まだ金利云々いうレベルまで上昇していないし、仮に危険水域まで金利が上がっても、当面はFRBが熱冷ましをするだろう。

前稿で筆者は、「米国長期金利(10年債など)の想定外の上昇で、高PERまで買われていたナスダック指数がダメージを受けたことが要因」との市場解説を一笑にふし、ただのリカクラッシュが重なっただけの一時的な現象だと判断している。まだ金利云々いうレベルまで上昇していないし、仮に危険水域まで金利が上がっても、当面はFRBが熱冷ましをするだろう。

と記したが、考えを改める。それは以下のように考え直したからだ。

【金融危機だったリーマンショック後は、景気低迷が長引いたが、今回のコロナショックは、ワクチン接種と治療薬さえできる道筋がたてば、一気の経済回復となる】。

要するに、ここから米国の長期金利の利回り上昇は、加速度的に進む可能性がでてきたといえる。

具体的には、ワクチンの誕生で新規感染者が減る未来が予見される⇒ 経済活動が一気に回復する可能性が高まる⇒ コロナ前水準までインフレ率は上昇(金余りで行き過ぎるかも?) ⇒ 米国長期金利の上昇⇒ 株安という流れだ。

また先週の波乱に関しては、長期金利が大きく上がってしまうと(前稿で米国10年債利回りは1.34%⇒本稿で1.61%と20%も上昇)、当たり前だが債券価格が下がるわけで、株と債券の比率で運用するファンド勢は、株式を売って債権を買うリバランスをした面もありそうだ。月末で、リバランスがでるタイミングだったことも波乱の要因となったか!?

幸い、先週末には米国10年債金利などの長期金利は落ちつきを取り戻したことから、週明け月曜日からはリバウンドの流れが本線だが、とりあえず今週は、ナスダック市場のような、金利の上昇がマイナスに寄与する〝ハイテクグロース〟株は避けたほうが無難だろう。

買っていけるのは、景気敏感株で、新型コロナ肺炎で業績が痛んでいたものが回復していくディフェンシング株で間違いなさそうだ。わかりやすくメガバンクと、空運航空、百貨店、レジャー関連などを指している。

とはいっても日本の金利は上がっていないじゃないか!?(10年債で一時0.174%になった程度)というつっこみが入りそうだが、日本市場はアメリカの写し鏡で、売買の6割超を海外勢が占めており、米国がくしゃみをすれば、日本株はコロナに感染する市場だ。筆者は勢い勇んで、マザーズ先物を買ってしまっているのだが、ここも苦しい可能性がある。

また、米国のナスダック100を構成するGAFAMなどには、土曜日のG20で、「デジタル課税の共通ルール作りで、来年の合意をとりまとめる」という悪材料がでた。こんな時に…というしかないバッド材料だが、もともとバイデン民主党の党是であるため、既定路線で織り込み済みだとよいのだが。ほかにも、イエレン財務長官による、キャピタルゲイン増税や、法人増税の話題がでており、株式市場には向かい風が吹く。

さて、今週のストラテジーへと移りたい。