■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

≪先週の相場振り返りと今週の見通し≫ 先週の日経平均株価は週間で+819円となる22,597円と大幅高で引けた。先々週は-527円の大幅安だったので、先週の値下がり分を一気に取り戻した形だ。そして今週はこの上昇が本物なのか、それとも一過性だったかを見極める週となる。

先週の日経平均株価は週間で+819円となる22,597円と大幅高で引けた。先々週は-527円の大幅安だったので、先週の値下がり分を一気に取り戻した形だ。そして今週はこの上昇が本物なのか、それとも一過性だったかを見極める週となる。

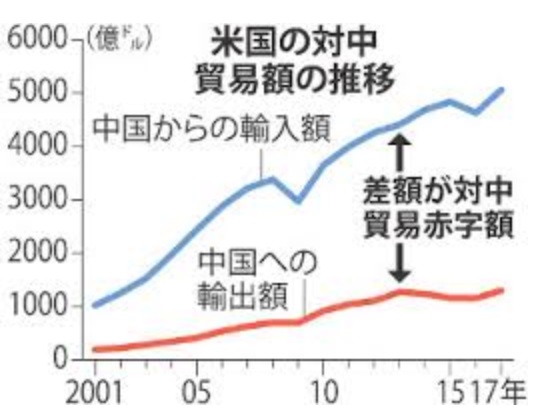

この反発の原動力となったのは、米国トランプ大統領が10日に公表した「対中2000億ドルの輸入品に10%の追加報復関税」に、中国側が即時に反応しなかったこと。中国商務省は「貿易戦争は望まず、ただ、恐れてはいない。そして必要な報復措置を取らざるをえない」とだけ発表を行い、現時点でも追加内容を発信(月曜PM16時現在)していない。これに市場関係者は、貿易摩擦緩和の道しるべとなるのでは!? という見方が強まり株式市場は上昇に転じた。 というのも、中国の対米輸入額は1304億ドル(2017年度)に留まることから、同じやり方での報復関税は不可能。よって、単純に関税率を米国よりも引き上がるか? ほかの強硬な選択肢を採るか? と市場は、中国の姿勢に身構えていたからだ。米国は7月10日から2ヶ月間、企業コメントの聴取などを行い、公聴会を経て9月には発動予定である、としている。

というのも、中国の対米輸入額は1304億ドル(2017年度)に留まることから、同じやり方での報復関税は不可能。よって、単純に関税率を米国よりも引き上がるか? ほかの強硬な選択肢を採るか? と市場は、中国の姿勢に身構えていたからだ。米国は7月10日から2ヶ月間、企業コメントの聴取などを行い、公聴会を経て9月には発動予定である、としている。

しかし、ここから中国がどのような手段をとってくるかは予想がしづらい。メンツをつぶされた中国に反撃の意思があるのは明白だが、ハイテク製品に関してはZTEのように米国企業(クアルコムのマイクロチップ)がなければ営業停止に追い込まれる事態に陥るわけであるし、極論をいえばAndroidケータイの使用を不可とされれば、中国のハイテクはおしまいだ。となれば、次に中国側から予想される報復手段は「不買運動」、「通貨元での為替操作」、「米国債の一部放出」などが考えられるが、不買運動以外は現実的な選択肢にならないというのがマーケットの見方だ。よって、どうにもならなくなった中国が米国に歩み寄りをみせる可能性が、現時点で一番高いということなのだろう。 ナスダック市場は、先週金曜日には2828ポイントと、史上最高値を記録。貿易戦争がこれ以上悪化しないことを確信した買いが入っているようにみえる。

ナスダック市場は、先週金曜日には2828ポイントと、史上最高値を記録。貿易戦争がこれ以上悪化しないことを確信した買いが入っているようにみえる。

さて、日本市場の動向に移る。先週大きな注目をされていた安川電機(6506)の決算が出て、株価は約4%の下落で引けた。朝方は上値追いの動きをみせたあとに下落歩調に転じる、とても悪い形である。中身をみると、コンセンサスであった1Q純利益132億円を越える157億円をたたき出したものの、主力製品であったサーボモーターを始めとした「モーションコントロール事業」の受注額が昨年同期間比で-1%となっているということだ。反面、自動車製造などの産業用機械(ロボット)は好調維持だという。確かに利益率が高い基幹部門の売上が落ちたことはショックではあるが、ここから株価が大きく崩れるとは思えない決算内容だったこともあり、今週も引き続き継続監視をしていきたい。今週は日本企業の決算で主だったところがないため、同社の株価の推移が今週の日本市場の道しるべとなると考えている。また、今週の焦点は米国決算だろうか。

今週から米国決算が続々発表されることになるが、ロイター調べによるとS&P指数は、2Q(クォーター)比で、+20.7%増益がコンセンサスとなっており、今年度に関しての予測もすべてのQで20%以上の増益予測だ。ただ、前年同期比約+26.6%の実績で一番増益率が高かった1Qは、年初から株価が急落していたにもかかわらず、大きな反発をみせずじまいだったことは気がかりだ。株価が下げ基調だった1Qと、下げ止まった雰囲気がではじめている2Qでは株価の反応が違うのは当然だが、現在のS&Pのバリュエーションをみると、PER17.45。過去5年の平均値が17.5%程度なので、貿易戦争の渦中である中でリスク資産である株式を買い上がっていくようにも思えない。もちろん、ロイターの予測通り、このまま企業業績が伸びるのならこのPERは確実に低くなっていくため割安感がでてくるが、決算を受けたNYダウなどの株価がどう反応していくのか、まずは様子をみたい。

さて、今週のストラテジーに移りたい。今週の日本株は、決算発表週を目前に控えて重要イベント(※今週の注目イベントを参照)が多い。とくに輸入自動車関税の公聴会(19-20日)は、日本人の約10%が従事している自動車セクターに25%もの追加関税を検討している、というもので注目せざるをえない。また、7月20日(金)には、米国による対中160億ドル分の輸入関税25%を発動するとしているので中国側の反応が気になるところ。現時点では株価に強気な見立てはたてづらい。 また、日本株に強気になりづらい根拠として、先週金曜日の+409円の株価一気高は、ソフトバンク、ファーストリテイニングの寄与が大きすぎて、その他の主力株はじわっと上げただけだ、という思いが強いことにある。すでにNT倍率は、筆者も初めて経験する13.06倍と未知のゾーンとなりガタガタ震えている。これはテクニカルの項で後述している通り、平時からの乖離が大きすぎることで、何かの契機で日経平均株価が崩れる恐れがあることを示唆しているのだろう。そしてこの時期、決算で好決算を出したとしても、通期の上方修正には至らず、結局夏枯れに負ける地合いになるのは、毎年みた光景。加えて毎年、売買代金が乏しくなる8月のお盆時期を狙ってハゲタカヘッジファンドが日本株を空売りしてくる、というのは毎年の恒例行事であり忘れてはならない。よって普通に考えるなら、11月6日の米国大統領選挙を前に、貿易戦争の着地をみるまでは全力投資は避けたほうが無難である。よっていまだけの勝負だと割り切って挑まれる方のみ、今週勝負をするべきだろう。

また、日本株に強気になりづらい根拠として、先週金曜日の+409円の株価一気高は、ソフトバンク、ファーストリテイニングの寄与が大きすぎて、その他の主力株はじわっと上げただけだ、という思いが強いことにある。すでにNT倍率は、筆者も初めて経験する13.06倍と未知のゾーンとなりガタガタ震えている。これはテクニカルの項で後述している通り、平時からの乖離が大きすぎることで、何かの契機で日経平均株価が崩れる恐れがあることを示唆しているのだろう。そしてこの時期、決算で好決算を出したとしても、通期の上方修正には至らず、結局夏枯れに負ける地合いになるのは、毎年みた光景。加えて毎年、売買代金が乏しくなる8月のお盆時期を狙ってハゲタカヘッジファンドが日本株を空売りしてくる、というのは毎年の恒例行事であり忘れてはならない。よって普通に考えるなら、11月6日の米国大統領選挙を前に、貿易戦争の着地をみるまでは全力投資は避けたほうが無難である。よっていまだけの勝負だと割り切って挑まれる方のみ、今週勝負をするべきだろう。