■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

≪先週の相場振り返りと今週の見通し≫ 先週金曜日の日経平均株価の終値は、20,419円と前稿比で-266円安(前稿▲419⇒ ▲571→ +191円→ ▲219円→ ▲60円→ +470円→ +17円→ +142円→ +232円→ +284円)の3週連続の下げとなった。しかし土曜日の朝に日経平均CFDを確認すると20,616円まで戻っている。

先週金曜日の日経平均株価の終値は、20,419円と前稿比で-266円安(前稿▲419⇒ ▲571→ +191円→ ▲219円→ ▲60円→ +470円→ +17円→ +142円→ +232円→ +284円)の3週連続の下げとなった。しかし土曜日の朝に日経平均CFDを確認すると20,616円まで戻っている。

先週は13日(火)夜に、米中閣僚級の電話会談があり「中国からの輸入品3000億ドルのうち、消費財と安全保障、健康関連に関して12月中旬に延期する」というニュースが出たのもつかの間、「2週間以内に米中首脳電話協議が行われる」と報じられ、NYダウの株価先物指数はうなぎ昇りとなり、世界の株価もつれ高した。

しかし、これが米中貿易の融和を示すものではなく、米国の年末商戦だけを睨んだ措置だということが分かるやいなや、翌日には行ってこい! の800ドルの大暴落。上昇はたった1日しかもたなかった。トランプ氏はこの株価下落をみても「米国に有利な形でないと米中貿易に合意する気はない」と言い放ち、中国側もこれまでのところ、まったく譲歩の姿勢をみせていない。 まず、世界の株価に一番需要なこと「米中貿易戦争は快方に向かうか?」から解を求めたい。この答えは、現時点ではNO!だと断言せざるを得ないだろう。トランプ大統領は、2020年の大統領選挙に再選することだけを考えて、自らの政策を遂行している。そうとなれば、大統領選挙に臨む際の公約で「中国を為替操作国に認定し、輸入品に45%の関税を課す」と掲げた公約を着々と実行していくだけであろう。中国叩きを自らの再選の原動力にしているのだ。

まず、世界の株価に一番需要なこと「米中貿易戦争は快方に向かうか?」から解を求めたい。この答えは、現時点ではNO!だと断言せざるを得ないだろう。トランプ大統領は、2020年の大統領選挙に再選することだけを考えて、自らの政策を遂行している。そうとなれば、大統領選挙に臨む際の公約で「中国を為替操作国に認定し、輸入品に45%の関税を課す」と掲げた公約を着々と実行していくだけであろう。中国叩きを自らの再選の原動力にしているのだ。

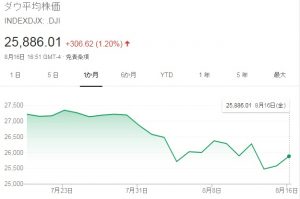

ただ彼は、執務室に入ると、まず株価と支持率を確認するのが習慣になっていると囁かれる。この2つが、大統領再選に欠かせないキーだと分かっているのだろう。ちなみに、NYダウの下値メドは2万5300ドル、支持率は40%だと言われている。よって、この2つのどちらかが明確に割れてこなければ、トランプ氏は中国との貿易戦争を止めない! と考えておいたほうがよい。

そうなれば、現在のコンセンサスである「年後半(下期)からの、企業業績の一気の回復」はとうてい望めない。日本に関しては、東証1部企業の2Q(7-9月)業績は、減益幅が拡大する見通しだ。1Qは前年同期比約-10.9%、2Qは-13.7%予想となっている。これを下期(3Q・4Q)で一気に回復する計算だった。確かに、昨年は3Qから業績悪化が目立ってきたため、トランプ大統領が世界各国と繰り広げる、アメリカファーストの保護主義、そして貿易戦争をストップさえすれば、一気に景況感は良くなる可能性はあるがこれが見込めないことは前述の通り。

また、現在の下げ止まりの見えない世界不景気だからこそ、米国を始めとした世界各国で金融緩和が始まることが想定され、相対的に日本の「円」は、節目の1ドル105円を越える円高が見込まれてしまう。そうなれば9月に入り、2Q以降の業績数字の予測をしたアナリストは、10月に消費増税を控える日本株に関して強気の見通しを描くことができず、通期の下方修正を選択する可能性が激厚だ。なにせ、日本の大型製造業(外需企業)に関しては、6月の日銀短観の結果、下期の為替レートを109.34円と推定されているのだ。 また、14日(水)に米国で、10年債権利回りと2年債の金利(長短金利)逆転が起こった。一般的に長期金利は、経済成長を見据えインフレが進む(※金利も上昇)ことを想定して、短期金利よりも高くなるもの。その中で長短金利の逆転が起こるとは、将来的に景気が後退することを示唆している。トランプ大統領が、自らの政策(極端な保護主義)のために、市場のコンセンサスを取らない貿易政策をすれば、企業は将来を予見できなくなるため、投資計画を留保せざるをえない。よってどんどん景気が悪くなるのは当たり前。

また、14日(水)に米国で、10年債権利回りと2年債の金利(長短金利)逆転が起こった。一般的に長期金利は、経済成長を見据えインフレが進む(※金利も上昇)ことを想定して、短期金利よりも高くなるもの。その中で長短金利の逆転が起こるとは、将来的に景気が後退することを示唆している。トランプ大統領が、自らの政策(極端な保護主義)のために、市場のコンセンサスを取らない貿易政策をすれば、企業は将来を予見できなくなるため、投資計画を留保せざるをえない。よってどんどん景気が悪くなるのは当たり前。

それでは株価の天井圏まで、どのくらいの時間があるというのか? 過去7回の景気後退局面では毎回、この現象が起こっていた。記憶に新しいところでは2000年、2007年だ。

しかし、歴史を紐解くと1956年以降、10回長短金利の逆転が起こったが、そのうち6回は3ヵ月以内に株価は下落したが、残り4回に関しては、11ヵ月は株価のピークをつけず、2ケタ上昇もあったという。また1986年、1998年時のように一時的なものとなり、リセッションが回避された局面もある。この2回は、金利低下局面での逆イールドであり今回と同様だというのだからことは複雑だ。よって、逆イールドに関しては、炭鉱のカナリア程度に考えておく必要がある。