■プロフィール 投資歴17年、出版社勤務の兼業投資家。資産は2015年に一時1億円越えとなるも現在は横ばい近辺で推移。投資に必要なのは1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

■プロフィール 投資歴17年、出版社勤務の兼業投資家。資産は2015年に一時1億円越えとなるも現在は横ばい近辺で推移。投資に必要なのは1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

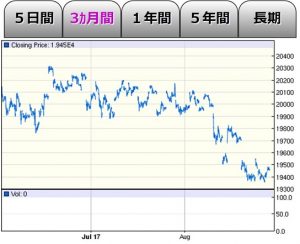

≪先週の相場振り返りと今週の見通し≫ 先週金曜日の日経平均株価の終値は、19,453円と先週末比17円安と小幅な下落、土曜の朝の日経平均CFDは19,459円と小幅なプラスで戻ってきている。先週までの日経平均株価はというと、これで6週連続の下落となり、これは3年7ヵ月ぶりとのこと。

先週金曜日の日経平均株価の終値は、19,453円と先週末比17円安と小幅な下落、土曜の朝の日経平均CFDは19,459円と小幅なプラスで戻ってきている。先週までの日経平均株価はというと、これで6週連続の下落となり、これは3年7ヵ月ぶりとのこと。

…ということは、今週は月曜日に関しては、ジャクソンホールシンポジウム前で様子見気分が広がっていたことを考えてみても、イベント通過によるアク抜けで上昇し始まる可能性が高いとみている。今週は、米7月個人消費支出&コアPCEデフレーターや、雇用統計など重要経済指標があるが、大きな波乱になる余地は小さく、特に相場に波乱は起こらないと考えている。すでに市場の視線は9月20日のFOMCに向かっているはずだ。

とはいっても日経平均の大幅上昇は望み薄。よくて週間で100円上がるくらいのイメージだろうか。とくに大型株に関しては期待できない。海外投資家は、例年レイバー明けの9月4日(月)から市場に戻ってくるのが通例であり、今週もまた出来高の乏しい夏枯れ相場継続となる可能性が高い。…となると好地合いのなか、動くのはマザーズ銘柄や、好業績小型株となるか!? ただ、来週以降になると、油断はまるでできない。米国では9月初旬から議会が再開されるに伴い、トランプ大統領は9月末(※予算上は9月末が年度末)までに2018年度予算を成立させなければならないが、目途が立っているという報道は皆無だ。ツイッターで共和党の重鎮である上院のトップ、マコネル院内総務と、下院トップ・ライアン議長に対する批判を繰り返し、「政府機関が閉鎖されようともメキシコ国境に壁をつくる」とのたまう狂犬ぶり。この男に国を委ねたアメリカ人は自業自得だが、悲惨だ。

ただ、来週以降になると、油断はまるでできない。米国では9月初旬から議会が再開されるに伴い、トランプ大統領は9月末(※予算上は9月末が年度末)までに2018年度予算を成立させなければならないが、目途が立っているという報道は皆無だ。ツイッターで共和党の重鎮である上院のトップ、マコネル院内総務と、下院トップ・ライアン議長に対する批判を繰り返し、「政府機関が閉鎖されようともメキシコ国境に壁をつくる」とのたまう狂犬ぶり。この男に国を委ねたアメリカ人は自業自得だが、悲惨だ。

お次は、10月半ばには法案を通さないと米国債のデフォルトを招く「債務上限の引き上げ法案」。米国では政府の発行できる国債に上限があり、毎年議会での承認が必要なのだが、いままでは恒例のプロレスが繰り広げられるだけに過ぎなかったこの問題も、こうまで共和党内に反トランプ勢力がいるとなると、どうなるかわかったものではない。よって、9月以降はVIX指数(1552)の買い持ちを強くオススメしたい。 ここから9月相場の波乱要因を以下に挙げたい。(1)北朝鮮リスクに関しては9月9日の「建国記念日」近辺で行われる可能性が高い「核実験」や「長距離ミサイル発射」が怖いところだが、ここまでの展開をみると北朝鮮にはアメリカと戦争をする気はないようで、この問題に関してはだいぶ峠を越した感が漂ってきた。(2)9月20日には米国の金融政策を決定する「FOMC」があるが、イエレン議長は現段階でなんの示唆もしておらず、保有資産(米国債)の縮小に着手するか? 始めるのならどれくらいの量の縮小ペースなのか? さてまた利上げをするか? については、相場に織り込めておらず、結果が出たときに市場がどう反応するのかは予測しづらい。資産の縮小を始め、為替が円安になったとしてもアメリカ株が大崩れとなれば日本市場も引きずられるに決まっている。(3)最後に一番の不安要素として、9月中に予定される「中国共産党大会」を挙げたい。この後、相場がどう動くかは、習近平にもわからないはずだ。とりあえず中国株に関しては相当なネガティブ要因なのは確かだろう。この大イベントを通過するまでは、買い一辺倒の投資スタイルは厳禁だ。

ここから9月相場の波乱要因を以下に挙げたい。(1)北朝鮮リスクに関しては9月9日の「建国記念日」近辺で行われる可能性が高い「核実験」や「長距離ミサイル発射」が怖いところだが、ここまでの展開をみると北朝鮮にはアメリカと戦争をする気はないようで、この問題に関してはだいぶ峠を越した感が漂ってきた。(2)9月20日には米国の金融政策を決定する「FOMC」があるが、イエレン議長は現段階でなんの示唆もしておらず、保有資産(米国債)の縮小に着手するか? 始めるのならどれくらいの量の縮小ペースなのか? さてまた利上げをするか? については、相場に織り込めておらず、結果が出たときに市場がどう反応するのかは予測しづらい。資産の縮小を始め、為替が円安になったとしてもアメリカ株が大崩れとなれば日本市場も引きずられるに決まっている。(3)最後に一番の不安要素として、9月中に予定される「中国共産党大会」を挙げたい。この後、相場がどう動くかは、習近平にもわからないはずだ。とりあえず中国株に関しては相当なネガティブ要因なのは確かだろう。この大イベントを通過するまでは、買い一辺倒の投資スタイルは厳禁だ。

ここからは、きたるべき9月の波乱相場に備え、売りポジションを資産の半分程度保有し、行き過ぎた下落の際(テクニカルの項を参照)にはうまくリカクをして待機資金を作りながら、おそらくやってくる10月からの年末ラリーに備えるべきであろう。とにかく2017年度の日本企業のファンダメンタルズは本物であり、現在の株価はどう考えても評価が足りないことは明白なのだから。(※今週の注目銘柄は2銘柄!)