■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

≪先週の相場振り返りと今週の見通し≫

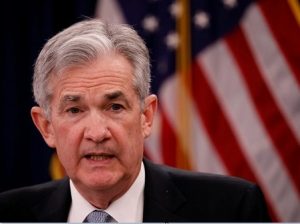

先週末の日経平均株価の終値は20,166円と、先週末比で-1208円の大暴落となった。さらに先週の金曜日深夜には、パウエルFRBショックの余波でNYダウが下げ止まらず、日経平均CFDは19,868円まで下落して戻ってきている。 しかし、19日(木)のFOMC後の米国市場・NYダウの下落は、なかなかすさまじいものがあった。FOMC前のザラ場には、久しぶりの大きな反発局面がきた!と思わせる350ドル高から →FOMC中に急落し、地獄絵図となる-500ドル安。その現場を、眠い目をこすりながら見届けた筆者は、あまりの下げっぷりに気絶しそうになりながらも、なんとかヘッジポジションを確立して凌ぐことができた。が、その後の2日間でNYダウに900ドルもの下げをみせつけられるというおまけつき。残念ながら筆者は、FOMC後のヘッジポジションを、翌日20日の日本のザラ場の雰囲気をみて後場にハズしてしまい、21日(金)に下げの大波をモロに受けてしまった。

しかし、19日(木)のFOMC後の米国市場・NYダウの下落は、なかなかすさまじいものがあった。FOMC前のザラ場には、久しぶりの大きな反発局面がきた!と思わせる350ドル高から →FOMC中に急落し、地獄絵図となる-500ドル安。その現場を、眠い目をこすりながら見届けた筆者は、あまりの下げっぷりに気絶しそうになりながらも、なんとかヘッジポジションを確立して凌ぐことができた。が、その後の2日間でNYダウに900ドルもの下げをみせつけられるというおまけつき。残念ながら筆者は、FOMC後のヘッジポジションを、翌日20日の日本のザラ場の雰囲気をみて後場にハズしてしまい、21日(金)に下げの大波をモロに受けてしまった。 そのFOMC。市場は、今回12月の利上げは見込んでいたものの、2019年の利上げ回数はほぼ0回(40%程度)予想だったため、パウエル議長が記者会見で「来年は、(外部環境が不安定なので)米国経済は堅調であるものの控えめに2回程度の利上げをし、2020年も1回程度を見込んでいる。また米国債などの資産圧縮に関しても圧縮ペースは変えない」と、のたまったものだから、景気後退懸念が蔓延していた市場には、最悪の回答となってしまった。

そのFOMC。市場は、今回12月の利上げは見込んでいたものの、2019年の利上げ回数はほぼ0回(40%程度)予想だったため、パウエル議長が記者会見で「来年は、(外部環境が不安定なので)米国経済は堅調であるものの控えめに2回程度の利上げをし、2020年も1回程度を見込んでいる。また米国債などの資産圧縮に関しても圧縮ペースは変えない」と、のたまったものだから、景気後退懸念が蔓延していた市場には、最悪の回答となってしまった。

しかし、トランプ大統領ではないが、市場がここまで不安心理に駆られて下落基調のなか、もう少しうまい対処方法はなかったのだろうか疑問に思う。投資家目線でいうならば、今回のFOMCは市場の動向を注視していることをしっかりアピールして、市場の混乱を和らげて欲しかった。ただ、先週までの動きは、今週からの海外勢のクリスマス休暇入り(米国も24日半日取引、25日休場)を前にした、ポジション調整売りが行き過ぎた結果だとも考えている。 さて今週のストラテジーヘと移りたい。

さて今週のストラテジーヘと移りたい。

いま、市場は総悲観の真っただ中にいる。21日時点で東証1部銘柄の新安値は1335。この数字は、2016年2月のチャイナショック、2008年10月のリーマンショック、東日本大震災があった2011年3月をも上回る水準だ。なにせ東証1部銘柄は2000社程度しかない。マザーズ市場に関しては、もっとわかりやすくヒドイ有様で、松井証券でのマザーズ市場信用評価損益率は、なんと-30.34%。信用取引で購入していたら、追証はおろか、退場確定というわけだ。

日経平均に関しては、25日移動平均線(21,593円)からの乖離率は(19,868円-21,593)÷21593= 約-8%。一般的に-8%で底打近辺、-10%で底打ち確定(19,434円)と言われる。日経平均のPBR1倍割れ水準をみても19,200円どころ。このあたりが底値近辺であることに疑いようはない。 ただ、ここからの戻り幅は、なかなか見通しがたてづらいのも事実。世界景気のピークアウト懸念は、その後に出ている経済統計でジワジワと証明され始め、日本に関しても2019年度の上場企業の業績は、上期20%の増益であったにもかかわらず、下期の業績見通しは-15%減益を見込むという日経報道がでているからだ。特に米国との通商摩擦が避けられなそうな自動車関連などの製造業は、保守的な見立てをしており、このままだと年明けに、通期での減益は避けられないとの見方がコンセンサスとなりそう。またここにきての為替の円高は痛い。ドル円に関しては、どの角度で考えても円安を望むことは難しいと感じている。

ただ、ここからの戻り幅は、なかなか見通しがたてづらいのも事実。世界景気のピークアウト懸念は、その後に出ている経済統計でジワジワと証明され始め、日本に関しても2019年度の上場企業の業績は、上期20%の増益であったにもかかわらず、下期の業績見通しは-15%減益を見込むという日経報道がでているからだ。特に米国との通商摩擦が避けられなそうな自動車関連などの製造業は、保守的な見立てをしており、このままだと年明けに、通期での減益は避けられないとの見方がコンセンサスとなりそう。またここにきての為替の円高は痛い。ドル円に関しては、どの角度で考えても円安を望むことは難しいと感じている。

※今週は「注目銘柄」あり