■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

≪先週の相場振り返りと今週の見通し≫ 先週金曜日の日経平均株価の終値は22,681円と、木曜日に高値圏であれだけの大波乱があっても、先週比+142円の上昇で引けた。…ところが、土曜朝の日経平均CFDを確認すると22,468円と、約-200円も安く押し戻されて帰ってきている。

先週金曜日の日経平均株価の終値は22,681円と、木曜日に高値圏であれだけの大波乱があっても、先週比+142円の上昇で引けた。…ところが、土曜朝の日経平均CFDを確認すると22,468円と、約-200円も安く押し戻されて帰ってきている。

この理由をメディアは、米国の「税制改革法案成立の行方に関して不透明感がでた」と解説する向きが多く、主には上院と下院で異なる内容でまとまったことを上げているが、ようは実施を2019年に先送りするか否かということだけで、目玉となる法人税の引き下げの35% →20%のラインは崩れておらず、筆者は現状でてきている内容なら問題ない、と受けとめている。 しかし、先週木曜日の日経平均は久しぶりに血肉沸き立つ展開となった。日経平均の高値は2万3382円、安値は2万2523円。日中値幅は859円! 売買代金は4兆9935億円! 筆者は当日、比較的場を見る時間があったため(携帯端末2台でチラ見程度ではあるが)、後場が始まる前に日経平均先物が崩れ始めたことで、前場の大盛り上がりがSQ前の買い仕掛けの「バイクラ」だった可能性があると感じ、後場に入って「日経ダブルインバース」(1357)を余力資金の3分の2で打診買い → 一時踏み上げられるも2万2900円台のマイ転直前でリカク → 日経マイ転をみて即座に日経ダブルインバース(1357)を全力買い →日経平均2万2600円あたりでリカク → 翌日にマイナーSQを控えていることからこのままの株価では終われない筋が頑張るだろうと予測を立て、余力資金の3分の2で「NF日経レバレッジETF」(1570)を購入 → 引け成りで決済と、これまでのうっぷんを晴らす会心の勝利となった。

しかし、先週木曜日の日経平均は久しぶりに血肉沸き立つ展開となった。日経平均の高値は2万3382円、安値は2万2523円。日中値幅は859円! 売買代金は4兆9935億円! 筆者は当日、比較的場を見る時間があったため(携帯端末2台でチラ見程度ではあるが)、後場が始まる前に日経平均先物が崩れ始めたことで、前場の大盛り上がりがSQ前の買い仕掛けの「バイクラ」だった可能性があると感じ、後場に入って「日経ダブルインバース」(1357)を余力資金の3分の2で打診買い → 一時踏み上げられるも2万2900円台のマイ転直前でリカク → 日経マイ転をみて即座に日経ダブルインバース(1357)を全力買い →日経平均2万2600円あたりでリカク → 翌日にマイナーSQを控えていることからこのままの株価では終われない筋が頑張るだろうと予測を立て、余力資金の3分の2で「NF日経レバレッジETF」(1570)を購入 → 引け成りで決済と、これまでのうっぷんを晴らす会心の勝利となった。

さて、個人の取引はおいて、ここから相場がどうなるか? 気になっているネガティブ要因は3つ。

まずは11月9日に、前月比-8.1%と発表された「9月機械受注」。10月~12月に関しても、受注見通しは前年同期比-3.5%の見通しとなっており、7月と8月に好調だったのが一時的なものではないか? という疑問符がついた。結果だけみれば7月~9月は前年同期比+4.7%なのでもちろん順調なのは間違いなく、外需などの指標をみると旺盛な受注となっており、振れ幅の大きな指標だということも鑑みそれほど気にする必要はないかもしれないが、この指標は企業の設備投資と直結しており、先行きの見通しが暗いことはたいへん気になる。 次は「北朝鮮問題」。なぜなのか? 北朝鮮は9月8日を境に挑発行為を止めてしまっている。トランプ大統領のほうの口撃は、まるで止まる兆しがないことから、北朝鮮サイドの2ヶ月間もの沈黙は非常に不可解だ。この問題に関しては、韓国の国債のCSDスプレッドをみるに越したことはないがブルームバーグのサイトで確認できなくなってしまい未確認である。

次は「北朝鮮問題」。なぜなのか? 北朝鮮は9月8日を境に挑発行為を止めてしまっている。トランプ大統領のほうの口撃は、まるで止まる兆しがないことから、北朝鮮サイドの2ヶ月間もの沈黙は非常に不可解だ。この問題に関しては、韓国の国債のCSDスプレッドをみるに越したことはないがブルームバーグのサイトで確認できなくなってしまい未確認である。

最後に、日米ともに企業決算が今週で終わること。決算があまりに良すぎたこともあり材料出尽くしとはならずに、循環物色になる、というのが現時点での見立てだが、例年は11月下旬まで株価の沸騰は一服することが多い。

ここからはポジティブ要因を! まずは日経平均株価が、バブル崩壊後の戻り高値2万2666円を明確に越えてきたこと。越え方に関しても「あっさりと突き抜けた」感が強く、強さを感じるとともにこれで需給に関してもよくなった。

次になんといっても日経225企業の「業績」を挙げたい。2017年度3月期決算が終わった段階で、2018年度3月期決算(決算期の異なるものもこのカテゴリーに入れる)での日経平均EPSは約1400円程度だったはず。これが、2Q決算も出揃ってきた、11月10日現在のEPSは1509円にもなっているのだ。ようするに2018年度3月期通期決算では+7.79%程度の増益となった計算だ。…ところが、マネースクウェア・ジャパンが11月10日まとめた分析記事によると、11月9日時点で発表を終えたTOPIX採用企業の上期の純利益は前年同期比+22%、日経平均採用銘柄だと前年同期比+30%にもなっているという。少し前ではあるが11月に入って大和証券が出したレポートをみても、主要200社ですでに決算を終えた約3分の2の企業の上半期(4~9月期)の経常利益は、従来予想から13%上振れしているにもかかわらず、通期予想は4%の上方修正に留まっていると指摘していた。

となれば、日経平均EPSはどこまで切りあがるのか? 2018年3月期決算企業の予想EPSに関して、現在コンセンサスをだいぶ切り上げて、約16~18.8%程度の増収予想になっている。仮にここまで上がって着地できれば、日経平均EPSは1400円×116% or 118.8% = 1624円~1663円となる。 現在の日経平均EPSは、足元、2Q決算が終わった段階で1530円程度まで上がる予想が多くなっており、順調なら下期の決算で上期と同じ+130円程度の上乗せが見込めるというわけだ。すでに一部のアナリストからは、2019年3月期決算時にはEPSが1700円に届くという声も出てきている。現在の2019年度3月期決算は、+8%程度の増益というのがコンセンサスだろうか。

現在の日経平均EPSは、足元、2Q決算が終わった段階で1530円程度まで上がる予想が多くなっており、順調なら下期の決算で上期と同じ+130円程度の上乗せが見込めるというわけだ。すでに一部のアナリストからは、2019年3月期決算時にはEPSが1700円に届くという声も出てきている。現在の2019年度3月期決算は、+8%程度の増益というのがコンセンサスだろうか。

日経平均株価のPERは、アベノミクス以降15.6倍平均であるので2018年3月期の最終予測からみた日経平均株価は2万5334円~2万5943円となる。平時の下限であるPER14倍で考えても2万2736円~2万3282円となり、現在の先物CFDの終値2万2468円を上回っているのだ。

しかし、これでもまだ足りない可能性があるというのだ。というのも、アナリストの業績予想の前提は、今期の売上高成長率は+3.2%、為替は110円/ドルが前提。この計算式で2018年度3月期決算の日経平均EPS伸び率を+13.1%としていたと記憶している。だが、4月~10月までの売上高は、実績値で+4.5%程度の伸びを示しており、為替に関しても現在113.57円/ドルまで円安が進んでいる。日本企業は1円の円安で1%程度の増益になる、とのことで、米国の利上げが12月に確定的となる中、為替水準は円安バイアスがかかっていることは間違いないことから、さらなる上乗せが見込まれるのだ。

また、11月末からは、10月末に決算を終えたミューチュアルファンド(米国投資信託)や、ペンションファンド(年金)が来期に向けた投資資金を入れてくる時期。日本企業の中間決算での配当を原資に、再投資も行われる見通し。本稿35回目(5月22日~26日)にも記載したが、2000年~2016年までの17年間の「月間パフォーマンス」をみると、11月+2.89%、12月+3.66%となっているのだ。

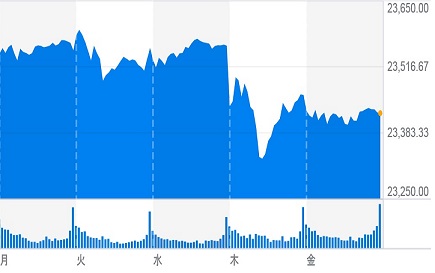

さて、そろそろ今週のストラテジーに移る。前週は9月8日から2ヶ月間も押し目を与えず上がりきった中で、高値圏から崩落した週となり、通常なら今週は慎重に立ち回るべきだろう。ただ、前述したように日本企業のファンダメンタルズは、極めて強いことがはっきりしてきており、よい押し目を作ってくれた感は強い。週明けは、先週の波乱展開を引き継いで、値が下に飛びやすい相場環境かもしれないが、押し目をどんどん買っていって問題ないと考えている。また、11日米国抜きで進められた「TPP11」の大筋合意も追い風だ。関税削減や、関税撤廃の項目は多く、海外売上比率が高い日本企業による輸出拡大で、来期はさらなる業績浮揚となる可能性が高い。 今週、気をつけなければいけないのは、17日の米国SQ。日本よりも株価に割高感が強い米国市場のダウ(横写真)とナスダックは、崩れだしたら大きな崩落となり日本市場にも大きな影響を及ぼす。たいていヘッジファンドの売り仕掛けは、火曜・水曜に行われるため(※日本は木曜日に波乱になった)資産の2割~3割のヘッジポジションを持っておくことをオススメしたい。

今週、気をつけなければいけないのは、17日の米国SQ。日本よりも株価に割高感が強い米国市場のダウ(横写真)とナスダックは、崩れだしたら大きな崩落となり日本市場にも大きな影響を及ぼす。たいていヘッジファンドの売り仕掛けは、火曜・水曜に行われるため(※日本は木曜日に波乱になった)資産の2割~3割のヘッジポジションを持っておくことをオススメしたい。

また、米国の税制改革法案は、いまのところ大きな修正がなされる展開になっていないが、そうなってくると、法案が通った際の材料出尽くしでNYダウ・ナスダックの大きな反落が起きそうで怖いところ…。NYダウと、ナスダックに関しては門外漢なのではっきりいえないが、明らかに高値圏だという見立てに間違いはないように思える。