■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

■プロフィール 投資歴18年、出版社勤務の兼業投資家。投資に必要なのは、1に「メンタル」、2に「需給」、3に「ファンダ」だと考えており、勝ってもおごることなくたえず反省を繰り返し、安定して資産を増やす投資を心がけている。

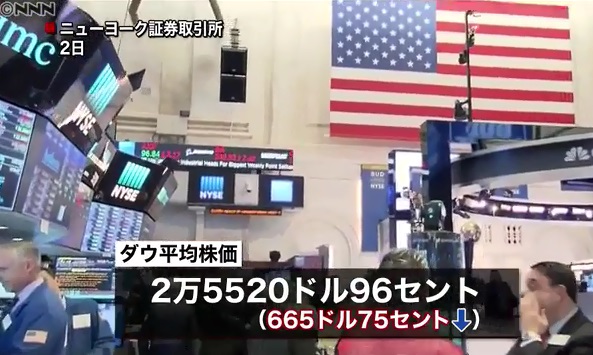

≪先週の相場振り返りと今週の見通し≫ NYダウはピークアウトしたのか!? 今週のテーマはこれに尽きよう。先週金曜日のNYダウの下落幅である666ドル安は、2008年12月のリーマンショック以来9年2か月ぶりの惨事。これまで低金利、好景気、そして株高が共存するゴルディロックス(適温)相場は終わってしまったのか!?

NYダウはピークアウトしたのか!? 今週のテーマはこれに尽きよう。先週金曜日のNYダウの下落幅である666ドル安は、2008年12月のリーマンショック以来9年2か月ぶりの惨事。これまで低金利、好景気、そして株高が共存するゴルディロックス(適温)相場は終わってしまったのか!?

この引き金を引いた犯人は、米国10年債(下図)。先週金曜PM22:30に発表された1月雇用統計が市場の予想を上回ると、FRBの利上げペースが早まるのでは? との警戒感を呼び起こし、これに呼応するように米国10年債利回りは2.854%まで急上昇した。この指数の急上昇が、(1)今後、企業が投資ではなく借入金の返済に力を入れる方針に変わることで景気を冷やすのでは? との疑念を想起させ、(2)また金利が上がれば、投資主体としての株式の魅力を削ぐのでは? とみられて、NYダウは押し目買い気運を萎えさせるような投げ売り相場となった。 しかし(1)に関してみれば、通常、長期金利と短期金利のスプレッドが狭まり、逆転でもしようものなら「景気後退」と騒がれるだろうが、こと2年債券と10年債券の利回りスプレッドは、2月2日現在0.70%まで拡大基調であり、現状では景気が冷えてしまう傾向はみられない。(2)に関しては2種類の考察を行う。ひとつ。米国株の平均配当利回りは2%を少し超える程度だが、自社株買いをそれ以上行うため、株価上昇も含め年間トータルリターン期待値は5%弱+α(株価上昇)と、株式の相対的魅力は債券よりも高い。

しかし(1)に関してみれば、通常、長期金利と短期金利のスプレッドが狭まり、逆転でもしようものなら「景気後退」と騒がれるだろうが、こと2年債券と10年債券の利回りスプレッドは、2月2日現在0.70%まで拡大基調であり、現状では景気が冷えてしまう傾向はみられない。(2)に関しては2種類の考察を行う。ひとつ。米国株の平均配当利回りは2%を少し超える程度だが、自社株買いをそれ以上行うため、株価上昇も含め年間トータルリターン期待値は5%弱+α(株価上昇)と、株式の相対的魅力は債券よりも高い。

ふたつ。10年物長期国債利回りが現在2.85%。現在の米国株の益回りはPER18倍(S&P)であり100÷18 = 5.55%。これに自然成長率としてGDP成長率などを足し合わせて算出すると、IMFは、2018年度の米国経済成長率を+2.7%としており、物価上昇率+0.3%も加味すると= 8.55%。※IMFは1月22日、米国の経済成長率を減税の要因で、0.4%上方修正した。

上記の2つを比較すると、(株式)8.55%-(10年物長期国債)2.85%で = 5.7%。10年債利回りが3%に達したとしても5.55%となる。

一般的に、この投資尺度では(1)7%以上あれば株のほうが魅了的(2)6%なら中立(3) 5%以下なら債券が魅力的とされ、現在の5.7%の水準は危険水域に入りたての水準だといえる。減税とインフラ投資政策がまとまる前の米国市場は、PER20倍台であったため、かなりの危険水域であったといえる。

ただ、この米国の実質成長率にあたる2018年GDP(国内総生産)においては、インフラ投資政策、減税によって5%を超える水準まで景気が過熱する、と予想する向きも多く、現状では判断しづらいところ。ただ、好景気の中で景気刺激策を採った米国が、景気後退に陥る材料は現時点で見当たらないのも事実であり、2019年度のIMF経済成長率予測でも米国は2.5%と先進国においてもしっかりとした水準であるのでなにをそんなに警戒して株式が下がったのかはわかりにくい。

これまで本稿は、「米国株は割高水準ではないか!?」と散々警戒してきた経緯がある。もちろん単純にチャートと平均PERなどを使い、過去と現在の水準を照らし合わせてみてきたわけだが、企業業績の堅調さも相まって、明確な答えは出しにくい。 ただ、ここでNYダウのチャートをみてもらいたい。いくら現在の米国企業の業績が堅調で、未来が明るいとしても、これはただごとではないチャートだ。今後さらなる株価の高値を奪取するうえでも、むしろいましっかり短期の調整をしてもらい、沈み込んだ水準からさらなる高値を捕らえに行くほうが効率もよいだろう。NYダウの過去25年における平均PERは16.8倍なのだから。

ただ、ここでNYダウのチャートをみてもらいたい。いくら現在の米国企業の業績が堅調で、未来が明るいとしても、これはただごとではないチャートだ。今後さらなる株価の高値を奪取するうえでも、むしろいましっかり短期の調整をしてもらい、沈み込んだ水準からさらなる高値を捕らえに行くほうが効率もよいだろう。NYダウの過去25年における平均PERは16.8倍なのだから。 さて日本市場についてもふれたい。2月2日(金)の日経平均株価の終値は、23,275円であったが、深夜のNYダウ大波乱の影響で、日経平均CFDは22,985円で引けている。シカゴ日経平均の3月ものが22,960円となっており、この水準にさや寄せすることを考えると、先週末比-672円まで落ちたこととなる。先週の日経平均株価は上下に激しく動き、方向感がまるで感じられず、ある程度相場に生きてきた人間ならば、波乱を予見せざるをえない相場つきだったが、なかなか激しい下落であった。

さて日本市場についてもふれたい。2月2日(金)の日経平均株価の終値は、23,275円であったが、深夜のNYダウ大波乱の影響で、日経平均CFDは22,985円で引けている。シカゴ日経平均の3月ものが22,960円となっており、この水準にさや寄せすることを考えると、先週末比-672円まで落ちたこととなる。先週の日経平均株価は上下に激しく動き、方向感がまるで感じられず、ある程度相場に生きてきた人間ならば、波乱を予見せざるをえない相場つきだったが、なかなか激しい下落であった。

筆者の取引履歴を振り返っても、先週の週明けは、ヘッジ取引が利益を生んだが、相場つきが1日単位でめまぐるしく変化したため、週中~後半は「日経ダブルインバース(1357)」の損切りを3回繰り返し、メンタル疲労に見舞われた。これは保有資産として大型であった、三菱UFJ HD(8306)、シンデン・ハイテックス(3131)、ライクキッズネクスト(6065)、エスケーエレクトロニクス(6677)を投げ売りし現金が大きくなっていたため、ロットが大きくなってしまっての失敗トレードだ。